底地を相続するメリットとデメリットは?相続後のよくあるトラブルも解説

底地を相続するメリットとデメリットは?相続後のよくあるトラブルも解説

目次

底地の相続には、安定収入や将来的な土地活用などのメリットがある一方で、税金や借地人とのトラブル、活用制限などのデメリットも存在します。

この記事では、底地相続のメリット・デメリット、相続後に起こり得るトラブル、そして最適な対処法まで、わかりやすく解説します。

底地とは

底地は借地権が設定された土地を指し、その特性や法的制約について理解することが重要です。

まずは底地の基本的な概念について解説します。

底地の定義

底地とは、借地権が設定されている土地のことです。

簡単にいうと、建物を建てる目的で他人に土地を貸している場合に、その貸している土地のことを底地(貸宅地)といいます。

底地は土地の一種ですが、建物を建てる権利(敷地利用権)は土地の借主である借地人にあるため、底地の所有者である地主は、土地を自由に活用できるわけではありません。

底地と借地の違い

結論、底地と借地は呼び方が異なるだけで指している対象は同じです。

地主から見た場合は底地、借地人から見た場合は借地と呼びます。

ちなみに、建物の所有を目的とした土地の利用には、借地借家法が適用されます。

こちらの法律は、借主の権利を守る法律であり、貸主である地主の権利は制限を受けます。

例えば、地主が希望しても一方的に賃貸借契約を解除できません。

底地は土地の自由な活用が難しいことに加え、契約解除も簡単にできないことなどから、底地価格は一般的に更地価格よりも安くなっています。

底地専門の仲介業者|トラブルなし&高額売却をサポートします! ≫

底地を相続するメリット

底地を相続するメリットは以下の通りです。

- 安定収入が得られる

- 将来的な土地活用ができる

- 節税効果が見込める

安定収入が得られる

底地を相続する最大のメリットとして、安定的な地代収入の確保が挙げられます。

借地権が存続する限り、地主は借地人から毎月一定の地代を受け取ることができます。

さらに、底地を相続することで、建物の建て替えや増改築、契約更新、名義変更などに際して、借地人から承諾料として金銭を受け取ることができる点もメリットと言えます。

将来的な土地活用ができる

借地権の契約期間が満了した場合、土地は更地として返還されます。

土地を返してもらった後は、建物を建てたり、売却したりするなど、自由に土地を活用することができます。

節税効果が見込める

底地を相続する場合、小規模宅地等の特例を活用することで、相続税の節税効果が見込めます。

小規模宅地等の特例とは、一定の要件を満たす宅地について、相続税評価額を最大80%減額できる制度です。

底地の場合、相続人が貸付事業を継続するという要件を満たせば、「貸付事業用宅地」として特例を適用できます。

ただし、特例の適用は自動ではなく、相続税申告時に所定の書類を添付する必要があります。

具体的には、小規模宅地等に係る計算の明細書や遺産分割協議書の写しなどが必要です。

底地専門の仲介業者|トラブルなし&高額売却をサポートします! ≫

底地を相続するデメリット

底地を相続するデメリットは、以下の通りです。

- 収益性が低い

- 土地活用の制限がある

- 相続税評価額と実勢価格の乖離

収益性が低い

底地から得られる賃料収入は、一般的に固定資産税などの経費の3~4倍程度とされており、アパート経営や駐車場経営に比べて収益性は低いと言えます。

また、底地を所有することで、固定資産税、都市計画税、所得税などの税金負担が発生します。

地代の額や収益性によっては、これらの税額が地代収入を上回る可能性があるため、運用目的で底地を保有するメリットは限定的です。

土地活用の制限がある

借地権が設定されているため、所有者は土地を自由に活用することができません。

借地人の居住権や借地権の存続期間を尊重する必要があり、更地化や売却、建物の建築など、所有者の意向通りの土地活用が難しい場合があります。

相続税評価額と実勢価格の乖離

底地の相続税評価額は、実勢価格(実際に売買される際の価格)よりも高くなる傾向があります。

そのため、相続税を支払うために、底地を売却せざるを得ない状況に陥る可能性があります。

しかし、底地は実勢価格が低いため、売却益で相続税の支払いができないケースもあり得ます。

底地の相続時に必要な手続き

底地の相続に必要な手続きは以下の通りです。

- 相続人の確定

- 遺産の調査・財産目録の作成

- 相続登記

- 相続税申告・納税

相続人の確定

遺言書の有無を確認し、法定相続か遺言相続かを判断します。

法定相続の場合は、民法で定められた相続順位と相続分に基づき、相続人を確定します。

複雑な家族構成や、遺言の内容に疑義が生じる場合は、家庭裁判所における調停や審判が必要となるケースもあります。

遺産の調査・財産目録の作成

相続財産を特定し、財産目録を作成します。

底地を含む不動産、預貯金、有価証券、動産などのプラスの財産だけでなく、借金などのマイナスの財産も調査対象となります。

相続財産の全体像を把握することで、遺産分割協議をスムーズに進めることができます。

相続登記

相続により取得した底地について、法務局で相続登記を行います。

相続登記を怠ると、所有権関係が不明確になり、将来的な売却や相続時に支障をきたす可能性があります。

なお、2024年4月1日から相続登記は義務化されました。

相続を知った時から3年以内に正当な理由なく登記を怠ると、10万円以下の過料が科される場合があります。

相続税申告・納税

相続税の申告が必要な場合は、相続開始を知った日の翌日から10ヶ月以内に、税務署へ相続税申告書を提出し、相続税を納付します。

底地の相続税評価額は、更地価格よりも低く評価されるものの、高額な相続税が発生する可能性もあるため、事前のシミュレーションや節税対策が重要となります。

これらの手続きは、それぞれ専門的な知識を要するため、弁護士、司法書士、税理士などの専門家へ相談・依頼することを推奨します。

専門家のサポートを受けることで、手続きの負担を軽減し、正確かつスムーズな相続を実現することができます。

底地を相続した直後に起こりやすいトラブルと対処方法

底地の相続は、通常の建物や土地の相続とは異なり、借地人との関係や権利周りの調整が伴うため、特有の複雑さがあります。

相続直後にはさまざまなトラブルが発生する可能性があり、これらのトラブルに適切に対処することが、スムーズな相続と安定した資産管理につながります。

底地を相続した直後に起こりやすいトラブルは、以下の通りです。

- 相続人同士で揉める

- 借地人との関係が悪化する

- 相続税が支払えない

相続人同士で揉める

底地を複数の相続人で共有すると、管理方針や利益配分を巡って意見が対立しやすくなります。

不動産を共有すること自体に起因する問題ですが、底地特有の事情が加わることで、さらに複雑化する傾向にあります。

相続人同士で揉めるトラブルの内容

例えば、借地人との関係維持や地代の設定など、管理上の重要な判断について意見が分かれることがあり、知識や経験の不足が相続人間の対立を深める原因となる場合があります。

共有者全員の合意が得られない場合、底地の売却や借地契約の見直しが円滑に進まず、結果として資産価値が低下したり、借地人との信頼関係が損なわれたりする可能性があります。

また、遺言がなかったり、遺言に底地の分配方法について具体的な指示が記されていなかったりした場合は、相続人の間で分配方法を巡る対立が生じやすくなります。

底地の評価額や収益性の判断が難しいため、公平な分配方法について意見が分かれやすいです。

相続人同士で揉めるトラブルへの対処方法

相続トラブルを未然に防ぐためには、生前に被相続人が明確な遺言書を作成し、底地の所有者や収益の分配方法を具体的に定めておくことが重要です。

遺言書には、底地の管理方針や将来的な売却の可能性についても言及しておくと良いでしょう。

また、底地を単独所有とし、他の相続人には代償金を支払うなどして共有状態を避けることも有効です。

単独名義にすれば意思決定の遅延や相続人同士の対立を防ぐことができます。

もし遺言が曖昧な場合や、相続人同士で解釈が分かれる場合は、弁護士を交えて協議することをおすすめします。

専門家の介入により、客観的な視点から公平な解決策を見出すことができます。

必要に応じて裁判所の調停を利用し、法的根拠に基づいた解決を図ることも検討しましょう。

借地人との関係が悪化する

被相続人と借地人の関係が良好でも、底地を相続した後に関係が悪くなってしまうケースがあります。

これは相続によって地主が変わることによって、長年にわたって築き上げられた信頼関係が一旦リセットされてしまうためです。

借地人との関係が悪化するトラブルの内容

相続人である新地主と借地人との関係が悪化すると、今までの暗黙の了解や柔軟な対応が通用しなくなる可能性があります。

例えば、地代の支払い期限や土地の使用方法について、これまでは柔軟に対応していたことが、新しい地主と借地人の関係では通用しなくなるかもしれません。

借地人が新しい地主に対して不信感を抱くと、これまで円滑に進んでいた地代の支払いが遅れることや、契約内容の解釈を巡ってトラブルが発生する可能性があります。

もしこうしたことが続けば、底地の所有者になった新地主にとって大きな損失につながります。

借地人との関係が悪化するトラブルへの対処方法

相続後はできるだけ早く借地人に挨拶し、良好な関係を築く第一歩を踏み出しましょう。

電話や書面を通じて丁寧に挨拶をするのが一般的ですが、可能であれば直接会って挨拶し、これまでの関係を尊重する姿勢を示すとなお良いでしょう。

その際、今後の方針(例:当面は従来通りの管理を続けるのか、将来的に見直しを考えているのかなど)や連絡方法(氏名、住所、電話番号、メールアドレスなど)などを改めて伝えておくと、今後のやり取りもスムーズです。

相続したタイミングで地代の改定を行う際は、借地人の立場に十分配慮し、なるべく丁寧に説明することが大切です。

急激な地代の値上げは借地人の反発を招き、関係悪化の原因となります。

改定を行う場合は、段階的な値上げを検討し、借地人の理解と納得を得られるように努めましょう。

また、なぜ地代を改定する必要があるのか、その理由や背景(例えば、固定資産税の上昇、周辺相場との比較など)を明確に説明し、必要に応じて、不動産鑑定士などの専門家の意見を交えながら協議することも、円満な合意形成のために重要です。

借地人に挨拶をした後も定期的なコミュニケーションを心がけ、借地人との良好な関係を維持することも重要です。

年に一回程度、状況確認や挨拶を兼ねた連絡を取ることで、問題の早期発見や信頼関係の維持につながります。

これは、例えば、土地の利用状況に変化がないか、建物に問題が生じていないかなどを確認する良い機会にもなります。

また、借地人からの相談や要望には、契約や管理方針を踏まえた上で誠実かつ適切に対応することで、良好な関係を維持しやすくなります。

もし対応が難しい要望があった場合には、代替案を提示するなど、建設的な話し合いを心がけましょう。

相続税が支払えない

底地も財産の一つであるため、相続の際には相続税が発生します。

相続税が支払えないトラブルの内容

底地は更地と比べて相続税評価額が低くなる傾向にありますが、それでも相続財産の中で大きな割合を占める場合は、相続税の負担が重くなることがあります。

特に都市部などの地価の高い地域では、相続税の負担が予想以上に大きくなるケースが少なくありません。

底地には借地権が設定されているため、権利関係が複雑であり、その結果として流動性が低くなり、売却・現金化が難化するという特性があります

そのため、相続税の納付資金としては活用しにくいのが実情です。

相続税の支払いのために底地の一部を売却しようとしても、納付期限内に売却できない可能性があります。

相続税の支払いが期限までに行われない場合、延滞税が課されます。

延滞税は、納期限の翌日から納付する日までの日数に応じて、利息に相当する額が加算されます。

延滞が続くと、税務署による督促や財産の差し押さえといった法的措置を受ける可能性があります。

相続税が支払えないトラブルへの対処方法

相続税の納付については、可能であれば相続が発生する前に準備しておくことが理想的です。

具体的には、生前に相続税の試算を行い、準備する方法を検討しておきましょう。

相続税の試算は税理士に依頼することで、より正確な見積もりと、個々の状況に応じた適切なアドバイスが得られます。

また、生命保険や預貯金など、すぐに現金化できる資産を準備しておくことも有効な対策です。

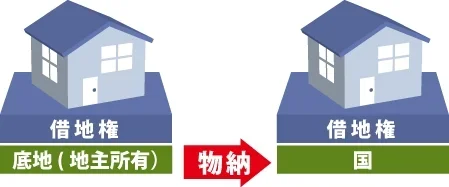

もし、相続発生時にまとまった現金が用意できない場合は、延納(分割払い)や物納(不動産や有価証券などでの納税)も選択肢となります。

ただし、希望する財産での物納が認められない場合があることに注意が必要です。

延納や物納を検討する場合は、税務署や税理士に事前に相談し、必要な手続きや適用条件について確認しましょう。

底地の相続に関する懸念点

底地の相続に関連する懸念点は、以下の通りです。

- 底地にかかる固定資産税の負担が大きい

- 底地の売却先が見つからない

底地にかかる固定資産税の負担が大きい

まずは底地と固定資産税に関わるトラブルについて解説します。

h4:底地にかかる固定資産税に関連するトラブルの内容

底地にかかる固定資産税の支払いは地主が行う必要があります(地方税法第343条)。

これは、法律上、土地の所有者が固定資産税を負担する義務を負うためです。

地代収入を固定資産税の支払いに充てるケースも多いですが、地代が固定資産税額を下回る場合は、地主が差額を負担しなければならず、実質的な赤字となる可能性があります。

特に、地価の高い都市部や、長期間地代の改定が行われていない場合にこの問題が生じやすくなります。

固定資産税は地価の変動に応じて増減しますが、地代は契約で固定されていることが多いため、物価の上昇(インフレ)が進むと、時間の経過とともに地主の負担が増大する可能性が高くなります。

固定資産税は、相続税とは異なり毎年継続して納める税金であるため、長期的な負担となることも考慮しなければなりません。

固定資産税の負担が増大する場合のトラブル対処方法

固定資産税の負担増大に対処するためには、地代の改定を検討し、負担に見合う収益を確保する必要があります。

借地契約には地代改定の条項が含まれていることが一般的ですが、改定の時期や方法は契約によって異なります。

まずは契約書を確認しましょう。

もし借地人が値上げに応じない場合は、借地人との交渉が必要となります。

地代改定の根拠として有効なのは、周辺の地代相場や土地の評価額の変動、固定資産税の増加などです。

交渉の際は、借地人の理解を得るためにも、地代改定の理由を丁寧に説明するよう心がけましょう。

合意に至らない場合は、弁護士や不動産鑑定士を介して適正な地代を算定した上で調停や裁判を検討することも選択肢の一つです。

底地の売却先が見つからない

底地の売買市場は、通常の土地売買と比べて限定的であり、買い手を見つけるのに時間がかかることがあります。

底地の売却先探しに関連するトラブルの内容

底地は一般の不動産より流動性が低く、売却が難しいという特徴があります。

主な理由としては、底地に設定されている借地権により、土地の購入者が自由に土地を利用できないこと、そして借地人との関係を地主から引き継ぐ必要があることが挙げられます。

借地人に底地を売却することも選択肢の一つですが、必ずしも買取を希望するとは限りません。

借地人はすでに借地権を持っているため、底地を購入するメリットを感じにくい場合があるほか、資金的な問題で購入が難しいケースもあります。

底地の売却先が見つからないときの対処方法

借地人が購入を希望しない場合は、借地人以外の売却先を探す必要があります。

底地の取り扱いを専門とする買取業者や仲介業者に相談してみましょう。

こうした専門業者は、底地の特性を理解し、適切な買い手を見つけるノウハウとネットワークを持っています。

また、底地の適正価格の算定や、売却に関する法的手続きのサポートも期待できます。

ちなみに、より高く買い取ってもらいたい場合は仲介業者がおすすめです。

仲介業者は独自の投資家ネットワークを持っているため、一般市場では買い手が見つかりにくい底地でも、多くの買い手候補者にアプローチできます。

加えて、その中から好条件(最高値)で購入してくれる買主とマッチングすることができるという強みがあります。

そのため、市場価格の70%以上で売買契約が成立するケースも珍しくありません。

底地が共有名義の場合は、共有者間で持分の整理を検討することも有効です。

例えば、一人の共有者が他の共有者の持分を買い取って単独所有にすることで、売却しやすくなる可能性があります。

単独所有になれば、意思決定も迅速になるため、買い手との交渉もスムーズに進めやすくなります。

底地専門の仲介業者|トラブルなし&高額売却をサポートします! ≫

底地の相続手続きが終わった後に起こりやすいトラブルと対処方法

底地の相続手続きが完了した後も、さまざまなトラブルが発生する可能性があります。

底地の相続手続きが終わった後に起こりやすいトラブルは以下の通りです。

- 底地の活用方針を巡り、共有者同士で揉める

- 借地人と揉める

底地の活用方針を巡り、共有者同士で揉める

底地を共有名義で所有している場合、共有者同士の意見が合わないことでトラブルに発展する可能性も考えられます。

底地の活用方針を巡るトラブルの内容

底地を複数の相続人が共有すると、管理や売却の方針を巡って意見が対立しやすくなります。

例えば、一部の相続人は地代収入を継続して得たいと考える一方で、別の相続人は早期に売却して現金化したいと考えるなど、方針の不一致が生じやすいです。

また、収益性を理由に手放したい相続人と、将来的な値上がりを期待して保有を続けたい相続人の間で意見が分かれることがあります。

底地は一般的に収益性が低いため、投資効率を重視する相続人は売却を希望しがちです。

一方で、将来的な値上がりを期待する相続人や、感情的な理由で保有を続けたい相続人がいる場合は、対立が生じやすくなります。

底地の売却や借地契約の変更など、重要な決定には共有者全員の合意が必要です(民法第251条)。

そのため、一人でも反対する人がいると意思決定が滞り、適切な対応ができない可能性があります。

底地の活用方針を巡るトラブルの対処方法

相続発生前から対策を行い、底地を共有ではなく単独所有にすることで、トラブルを防ぎやすくなります。

例えば、被相続人が存命のうちに底地を一人の相続人に”生前贈与”し、他の相続人には別の資産を分配するなどの方法があります。

これにより、相続後の意思決定の遅延や対立を避けることができます。

もしすでに底地が共有状態になっている場合は、代表者を決めて管理業務を一元化する方法が効果的です。

共有者同士で話し合い、底地の管理や交渉を担当する代表者を選出します。

代表者には一定の権限を与えることで、日常的な管理や借地人との交渉が円滑に進めやすくなります。

ただし、重要な決定事項については全員で協議する仕組みを設けておきましょう。

共有者間で話し合いがまとまらない場合は、弁護士などの専門家を交えて協議することをおすすめします。

第三者の専門家に意見を求めれば、客観的な視点から解決策を探ることができます。

必要に応じて調停や裁判などの法的手続きを検討することも選択肢の一つです。

ただし、法的手続きには時間と費用がかかるため、慎重に判断しましょう。

借地人と揉める

地主と借地人が揉めるケースも一般的です。

借地人と揉めるトラブルの内容

借地人とのトラブルの中で、特に多いのが地代の滞納です。

借地人が地代を滞納し、それが長期化すると回収が困難になることがあります。

これは、借地人の経済状況の悪化や、地代の支払いを巡る地主とのトラブルが原因となることが多いです。

地代滞納が長期化すると、底地所有者の収入が減少するだけでなく、借地権の消滅請求など法的措置を検討せざるを得ない状況になります。

しかし、借地人が消滅請求に異議を唱えて争うことも多く、訴訟に発展すると解決までに時間とコストがかかるため、新たなトラブルにつながる可能性があります。

地代の滞納以外にも、契約違反(無断で増改築、無断転貸、用法違反など)をする借地人に対して、地主が是正を求めても応じないことがあり、対応に苦慮するケースがあります。

こういった行為は、土地の価値を低下させたり、将来的な売却や再開発を難しくしたりする要因になり得ます。

また、契約更新時や契約条件の変更を巡って借地人とトラブルになることもあります。

例えば、地代が今の相場と合っていないため値上げをしたいが、借地人が応じないケースなどが挙げられます。

地代改定を巡る交渉で借地人の合意が得られない場合は、争いが長期化してしまうことも珍しくありません。

借地人と揉めるトラブルの対処方法

地代の滞納が発生した場合、まずは滞納の理由を確認し、分割払いなどの提案を行いましょう。

それでも支払いがなされない場合、内容証明郵便を送付し、書面で支払いを催告します。

契約違反が見られる場合も、まずは話し合いを行い、違反の内容を書面で通知し、改善を求めるのが一般的です。

いずれのケースでも改善が見られない場合は、契約解除や損害賠償請求などの法的措置を検討する必要があります。

ただし、借地借家法により借地権者の権利は強く保護されています。

借地人から訴訟を起こされるリスクもあるため、弁護士に相談しながら慎重に対応を進めましょう。

契約更新時には、契約内容を明確にし、将来起こり得るトラブルを防ぐための条項を追加することをおすすめします。

例えば、定期的な地代改定の方法や、増改築の際の手続きなどを具体的に定めておけば、将来起こり得るトラブルを予防できます。

相続した底地を売却する4つの方法

底地の売却方法は、所有者の状況やニーズによって最適な選択肢が異なります。

相続した底地の主な売却方法としては、以下の4つの方法が挙げられます。

- 借地人へ売却

- 底地と借地権を等価交換して売却

- 底地と借地権の同時売却

- 専門の不動産業者へ依頼

①借地人へ売却

借地人にとって、底地を取得することは借地権が消滅し、土地と建物の完全な所有権を取得できるという大きなメリットがあります。

そのため、借地人は底地購入に意欲的なケースが多く、地主にとっては高値で売却できる可能性、かつ、早期に売却できるメリットがあります。

しかし、借地人に購入資金がない場合や、購入意欲が低い場合は交渉が難航する可能性もあります。

売却を成功させるためには、借地人のニーズを把握し、丁寧な交渉を行うことが重要です。

②底地と借地権を等価交換して売却

借地人との合意に基づき、地主が持つ底地権と借地人が持つ借地権を交換(等価交換)し、土地を分割した上でそれぞれが完全な所有権を得る方法も考えられます。

権利関係を整理し完全所有権の土地とすることで、底地のまま売却するよりも一般的に高い価格での売却が期待できます。

等価交換は、例えば地主Aさんの持つ底地権と借地人Bさんの持つ借地権の価値(評価額)に応じて土地を分筆し、Aさん、Bさんそれぞれが分筆後の土地について完全な所有権を取得する、といった形で行われます。

これにより、土地の利用に関する制約がなくなり、それぞれの土地の市場価値向上が見込めます。

地主としては、取得した完全所有権の土地をそのまま利用することも、売却することも可能になります。

③底地と借地権の同時売却

借地人と協力のもと、底地と借地権を同時に第三者に売却する方法です。

買い手は土地と建物全体の所有権を取得できるため、魅力的な選択肢となります。

ただし、借地人との合意形成や、売却金額の分配など、調整すべき事項が多いため、事前の綿密な計画と交渉が不可欠です。

④専門の不動産業者へ依頼

底地専門の不動産会社に依頼する方法です。

底地の専門会社は、底地の売買に特化したノウハウを有しており、一般市場では買い手が見つかりにくい底地も、迅速な売却と確実な現金化が期待できます。

しかし、底地専門の買取業者の場合、自社の利益を確保する必要があるため、買取価格は相場よりも大幅に低くなる傾向があります。

少しでも高く売却したい方は、底地専門の仲介業者を選択するようにしましょう。

底地を相続した場合のよくある質問

Q.底地を相続した際の、遺産分割協議で注意すべき点は?

底地の遺産分割で特に注意すべき点は、共有名義を避けることです。

底地を共有名義で相続すると、以下のような問題が発生する可能性があります。

| 売却が難航する・・・ 底地を売却する際には、共有者全員の同意が必要となります。 共有者が多いほど、意見がまとまらず、売却が難航する可能性が高くなります。 |

| 管理が煩雑である・・・ 共有状態の底地は、管理や維持費用を共有者で分担する必要があります。 共有者が多いほど、管理が煩雑になり、トラブルが発生する可能性も高くなります。 |

これらの問題を避けるためには、遺産分割協議の際に、底地を単独所有とするか、共有とする場合でも共有者をできるだけ少なくすることが重要です。

Q.底地を相続した後、相続税を払わなかったら、底地は差し押さえになりますか?

相続税の納税は、原則として、相続発生から10ヶ月以内が期限であり、かつ、一括での納付が必要とされますが、相続税の納税を滞納すると、延滞税が加算される他、最悪、差し押さえなどのペナルティを受ける恐れがあります。

差し押さえの対象は、滞納者の生活や事業への影響が少ないものから選ばれやすいため、相続人の生活との関係性の薄い底地が差し押さえされる可能性は十分あるかと推測されます。

相続税の滞納を避けたいが、現状として納税資金が足りていないという場合は、底地等を物納する、底地等を売却して納税資金を調達する等の対策を検討する必要があります。

Q.相続税が払えない場合、底地の物納はできますか?

下記の要件を全て満たすことで、底地の物納が認められます。

- 延納によっても金銭で納付することが困難な金額の場合

- 申請財産が物納の対象になる財産で申請の順位を満たしている場合

- 物納申請書及び物納手続関係書類を期限までに提出した場合

- 物納適格財産である場合

このうち、特に重要になってくるのが、「物納適格財産であること」という要件です。

一方、下記のような状態は、物納適格財産に該当しません。

- 担保権(抵当権など)設定されている

- 差し押さえられている

- 所有権の存否、帰属について争いがある

- 境界が明確でない

- 隣接地から、及び隣接地へ建物等が越境している

- 適法に接道していない

- 借地権の目的となっている土地(底地)で、借地人が不明

- 借地契約の内容が地主に著しく不利である

- 地代の滞納がある

- 地代が供託されている

物納が難しそうな底地は生前に売却することも一つの手段です。

また、底地が物納されると、国(財務省)が地主となります。

借地人と地主の関係性としては、地主が第三者に譲渡した場合と変わらないため、借地権の対抗関係(建物登記等)を備えていれば、借地人は国に対し借地権を主張できます。

地代等も以前の契約内容を引き継ぎます。

Q.底地を相続しましたが、固定資産税が払えません…対処法はありますか?

底地を相続したものの、地代収入が固定資産税にほぼ充当され、土地の収益性にお悩みであること、お察しいたします。

このような場合、底地の売却が有効な選択肢となります。

売却先は、借地人が第一候補となります。

借地人は底地を取得することで、土地の所有権を得て、自由な土地活用が可能になるため、高値での売却が期待できます。

借地人への売却が難しい場合は、買取業者または仲介業者に依頼する方法があります。

買取業者は迅速な売却が期待できますが、買取価格は低くなる傾向があります。

仲介業者は、売却までに2週間程度かかりますが、高値で売却できる可能性があります。

いずれの場合も、複数の業者に相談し、比較検討することが重要です。

相続した底地でトラブルがあったら相談しよう

底地とは、借地権が設定されている土地のことです。

地主から見た底地のメリットは、借地人からの地代や更新料などの収入を得られる、地主は新たに建物を建てるための投資が不要であり、建物管理も借地人が行うため、手間がかからない、といった点です。

一方で、地主は土地を自由に活用できない、各種税金が発生する、などの点などのデメリットも存在するため、しっかりと把握しておきましょう。

また、借地人とのトラブルが起こるケースも珍しくないため注意してください。

底地の管理や借地人とのトラブルで困っている方は、売却するのも一つの選択肢です。

センチュリー21中央プロパティーは、底地・借地権を専門に扱う不動産仲介会社です。

社内の専属弁護士と不動産専門家との強力な連携により、底地の管理、借地人とのトラブル解決、売却まで全てワンストップで対応可能です。

底地の売却をご検討の方は、ぜひセンチュリー21中央プロパティーの無料相談をご活用ください。

この記事の監修者

代表取締役 /

宅地建物取引士

CENTURY21中央プロパティー代表取締役。静岡県出身。宅地建物取引士。都内金融機関、不動産会社を経て2011年に株式会社中央プロパティーを設立。借地権を始めとした不動産トラブル・空き家問題の解決と不動産売買の専門家。主な著書に「[図解]実家の相続、今からトラブルなく準備する方法を不動産相続のプロがやさしく解説します!」などがある。