借地権は償却できる?減価償却の仕組みと借地権の種類を解説

建物などの固定資産は減価償却によって経費計上できますが、土地は対象外とされています。

では、土地を利用する権利である「借地権」についてはどうでしょうか?

「借地権も減価償却できるのでは?」と考える方も少なくないでしょう。

本記事では、その疑問にお答えします。

結論から述べると、税務上、借地権は原則として減価償却の対象とはなりません。

しかし、関連する費用の一部は経費計上できる場合があります。

この記事では、減価償却の基本的な仕組みから、借地権の種類と特徴、そして借地権に関わる会計処理の詳細について分かりやすく解説します。

借地権について理解を深めたい方や、借地権の会計処理を正しく行いたいという方は、ぜひ参考にしてください。

借地権の安全・スムーズな売却ならセンチュリー21中央プロパティー ≫

減価償却とは?

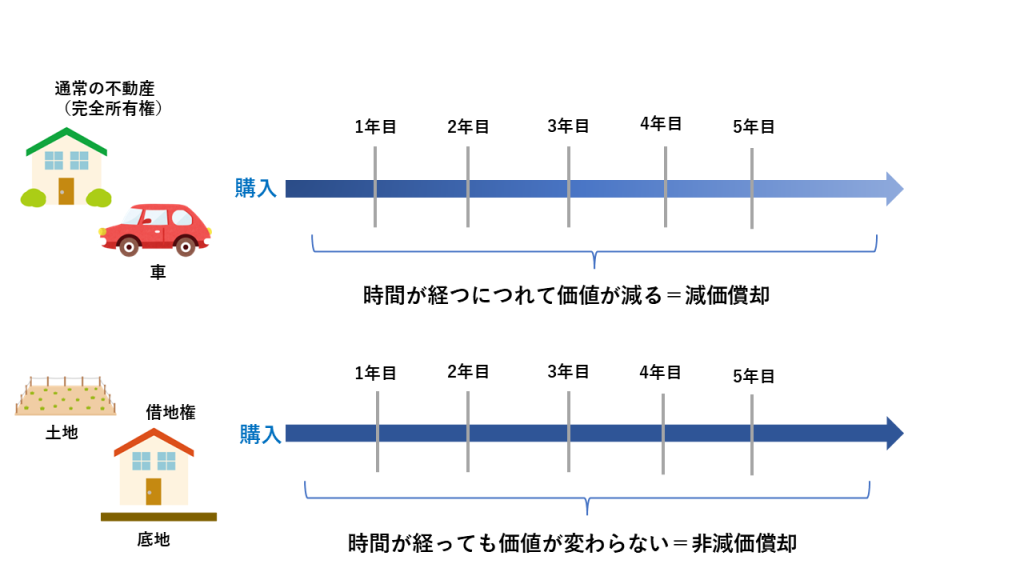

減価償却とは、事業に使用する建物、機械装置、備品などの固定資産の取得にかかった費用を、その資産が使用できる期間(耐用年数)にわたって分割し、毎年の経費(減価償却費)として計上するための会計処理のことです。

固定資産は時間の経過や使用により価値が減少していくという考え方に基づいています。

例えば、事務所として使用する建物を4,000万円で取得し、その建物の耐用年数が40年である場合、定額法(毎年同額を償却する方法)を用いると、原則として毎年100万円(4,000万円 ÷ 40年)を減価償却費として計上します。※実際の計算では残存価額や償却方法により異なります。

減価償却費を計上する主な目的は、適正な期間損益計算を行うことです。

高額な固定資産の取得費用を支出した期だけに全額費用計上するのではなく、使用する期間にわたって費用配分することで、各期の損益をより実態に即して把握できます。

また、減価償却費は現金の支出を伴わない費用ですが、税務上は損金として算入されるため、課税所得を圧縮し税負担を軽減する効果(節税効果)も期待できます。

減価償却の対象となる固定資産を「減価償却資産」と呼びます。

これには、業務に使用され、かつ時間の経過とともに価値が減少するものが該当します。

減価償却資産は、建物や機械装置、車両運搬具、工具器具備品などの「有形固定資産」と、ソフトウェアや特許権などの「無形固定資産」に大別されます。

なお、土地や借地権のように、時間の経過によって価値が減少しない(またはそのように考えられている)資産は、原則として減価償却の対象にはなりません。

出典:国税庁「No.2100 減価償却のあらまし」

出典:国税庁「主な減価償却資産の耐用年数表」

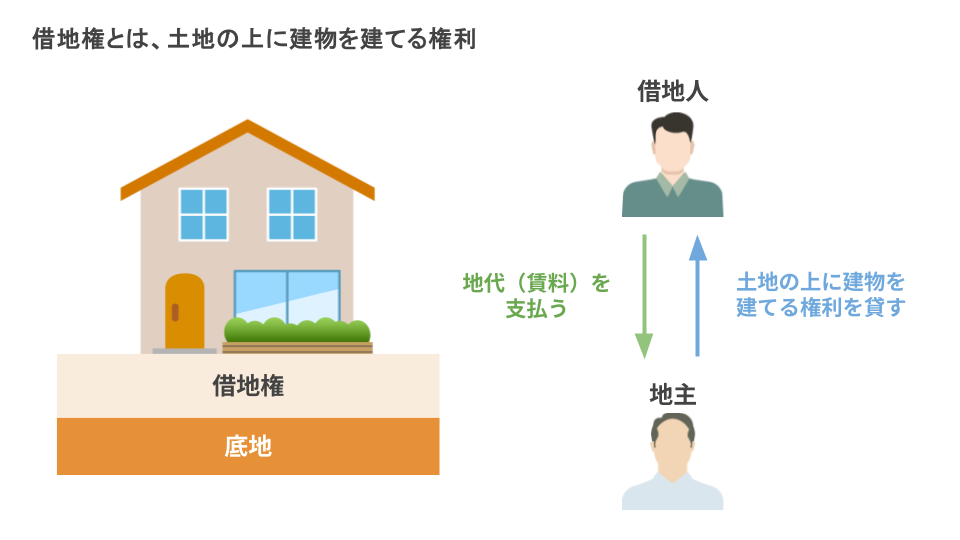

借地権とは?

借地権とは、建物の所有を目的として、地代(土地の賃借料)を支払って第三者(地主)から土地を借りる権利のことです。

この権利により、借地人は地主の土地の上に自己所有の建物を建てることができますが、土地の所有権は引き続き地主にあります。

借地権は財産権の一つとして扱われ、一定の条件下で譲渡や転貸も可能です。

借地権の取得には、借地料や権利金、登録免許税などさまざまな費用が発生します。

- 権利金 :借地権を設定する際、借地人が地主に対して支払う一時金。礼金のような性格を持つものや、借地権の対価の一部前払いとしての性格を持つものなど様々だが、必ず発生するとは限らない。

- 地代:土地を使用する対価として、借地人が地主に対して毎月または毎年支払う賃料。地代の額は、当事者間の合意によって決定されるが、一般的には土地の固定資産税・都市計画税の額や、近隣の地代相場、土地の評価額などが参考にされる。

- 保証金(敷金): 地代の滞納や契約終了時の原状回復費用などに充当するため、契約時に地主に預ける金銭。契約終了時に原則として返還される。

- その他諸費用:契約内容によっては、更新料(契約更新時に支払う)、名義書換料(承諾料とも。借地権を第三者に譲渡する際に地主に支払う)、建替承諾料(建物を建て替える際に地主に支払う)などが発生することもある。また、借地権設定契約を書面(公正証書など)で作成する場合の費用や、不動産仲介業者を介した場合は仲介手数料もかかる。

地代(借地料)は、土地の所有者である地主と土地を借りる借地人の交渉のもと算出されるものですが、借地権は、契約が成立した時期や内容によって以下の3種類に分類されます。

- 旧借地権

- 普通借地権

- 定期借地権

これらの種類によって、契約期間や更新の可否などが大きく異なり、会計処理や税務上の取り扱いにも影響します。

以下では、これらの借地権の種類について詳しく見ていきましょう。

借地権の種類①:旧借地権(1992年以前の契約に適用)

旧借地権とは、借地借家法の施行日である1992年8月1日よりも前に成立した、旧借地法上に基づく借地権を指します。現行の借地借家法が施行された後も、それ以前に締結された借地契約は、基本的にこの旧借地権のルールが適用され続けます。

旧法借地権は、借地人の権利が非常に強く保護されている点が大きな特徴となります。

また、コンクリート造・レンガ造などの「堅固建物」と、木造などの「非堅固建物」の2種類に区分されており、種類によって借地権の存続期間も大きく異なります。

| 契約で期間を 定めなかった場合 | 契約で期間を 定めた場合 | 更新後の 存続期間 | 朽廃した場合 | |

| 堅固建物 (石造、レンガ造、コンクリート造など) | 60年 | 30年以上 | 30年 | 借地権は消滅する。 |

| 非堅固建物 (木造など) | 30年 | 20年以上 | 20年 | 借地権は消滅する。 |

このように、旧借地権では借地人が長期間にわたり土地を利用できる権利が保障されており、地主側からの一方的な契約解除や立ち退き要求は、正当な理由がない限り非常に困難でした。

借地権の種類②:普通借地権(1992年以降の原則的な借地権)

借地人の権利が重視されていた旧借地権では、借地人の権利が非常に強く、地主にとっては土地が半永久的に返ってこないという問題がありました。

そこで新たに制定された権利が、借地借家法による普通借地権です。

普通借地権は、そうした状況を一部見直しつつも、引き続き借地人を保護する内容となっています。

なお、普通借地権とは、1992年8月1日に改正・施行された借地借家法によって制定された借地権を指します。

普通借地権では、堅固建物と非堅固建物の区別に関係なく、存続期間は一律30年以上と定められました。

また、契約期間満了時は更新が可能で、1回目と2回目以降で存続期間が異なる点も特徴です。

| 初回契約時 | 初回更新時 | 2回目以降の更新時 |

| 30年以上 | 20年以上 | 10年以上 |

普通借地権は、契約更新が原則であり、地主が正当事由なく更新を拒絶することは困難なため、依然として借地人にとって安定した権利と言えます。しかし、火災や朽廃で建物が滅失した場合・借地人が地主の承諾なく期間を超過して存続するような建物を建築した場合などにおいて、地主は契約解除を申し出ることが可能です。

借地権の種類③:定期借地権(更新がなく期間満了で終了する借地権)

現行の借地借家法においては、普通借地権のほか「定期借地権」という借地権も創設されました。

定期借地権とは、一定の存続期間が定められた、更新できない借地権のことです。

旧借地権や普通借地権は、契約の満了時に双方の合意のもと更新をすることが可能でした。

しかし、定期借地権の場合は契約の満了時に必ず土地を更地にしたうえで地主へ返還しなければなりません。

地主にとっては土地が返還される時期が明確になるメリットがあり、土地の有効活用を促進する目的で導入されました。

また、定期借地権は「一般定期借地権」「事業用定期借地権」「建物譲渡特約付定期借地権」の3つに区分されることも特徴です。

それぞれの概要と存続期間は、下記の通りとなっています。

| 特徴 | 存続期間 | 契約方法の注意点など | |

| 一般定期借地権 | 利用目的に制限なし(居住用も事業用も可)契約の更新、建物の築造による存続期間の延長、建物買取請求権のいずれも認められない契約終了時は、借地人が建物を収去して更地で返還する | 50年以上 | 公正証書等の書面で契約する必要あり |

| 事業用定期借地権 | もっぱら事業の用に供する建物(居住用は不可)の所有を目的とする契約の更新、建物買取請求権はない契約終了時は更地で返還。 | 10年以上50年未満 | 公正証書等の書面で契約する必要あり |

| 建物譲渡特約付 定期借地権 | 契約から30年以上経過した日に、借地上の建物を地主が相当の対価で買い取る特約が付いた借地権この特約により借地権は消滅する | 30年以上 | 契約の方式に特別の定めはないものの、特約の内容を明確にするため、書面での契約が一般的 |

これらの定期借地権は、契約時に特約を書面で定める必要があるなど、契約方法にも注意が必要です。

特に一般定期借地権と事業用定期借地権は、契約の更新がないこと、期間延長がないこと、建物買取請求をしないことを書面で合意しなければなりません。

センチュリー21中央プロパティーに所属する借地権の専門家はこちら ≫

借地権は減価償却できない

住宅・事務所・倉庫などの有形固定資産は、使用や時間の経過とともに価値が減少するため、減価償却することが可能です。

一方、土地は、基本的に時間の経過によって価値が減少しないと考えられているため、税務上、減価償却の対象にはなりません。では、土地を利用する権利である「借地権」はどうでしょうか?

結論から言うと、原則として借地権そのものは、土地と同様に減価償却することはできません。

借地権は、権利金などを支払って取得した場合でも、非減価償却資産として扱われます。

ただし、借地権に関連する費用の中には、特定の条件下で経費として処理できるものがあります。

特に、契約更新の有無によって会計処理が異なる点に注意が必要です。

次の章では、契約更新がある「旧借地権・普通借地権」の場合と、契約更新のない「定期借地権」の場合における減価償却の取り扱いと会計処理について詳しく紹介します。

借地権の安全・スムーズな売却ならセンチュリー21中央プロパティー ≫

旧借地権・普通借地権の会計処理

前述の通り、旧借地権や普通借地権そのものの取得にかかった費用は、原則として減価償却できません。

これらは非減価償却資産として計上されます。

しかし、これらの借地権で契約を更新する際に支払う「更新料」については、税務上、経費として処理することが認められています。

これは、更新料が更新後の一定期間にわたって土地を利用するための費用と考えられるためです。

更新料は基本的に更地価格の3%程度、あるいは借地権価格の5%程度が目安とされています。

更新料を必要経費として算入するための減価相当額の算出方法は、下記の通りです。

| 更新直前の借地権取得価額 × 更新料 ÷ 更新時における借地権時価 = 必要経費として計上可能な額 |

更新直前の借地権取得費、いわゆる帳簿価格が0円だった場合は、経費も0円となることに注意してください。

なお、更新料の会計処理は個人・法人で異なるため、それぞれ解説します。

法人が更新料を支払った場合

原則として、支払った更新料は「繰延資産」として資産計上し、更新後の契約期間にわたって均等に償却(費用計上)します。

例えば、更新料が100万円で更新後の契約期間が10年であれば、毎年10万円ずつ経費として計上していくことになります。

ただし、支払った更新料の額が20万円未満である場合には、支出した事業年度に全額を損金(経費)として計上することも可能です。

個人が更新料を支払った場合(不動産所得など)

支払った更新料は、その支出の効果が1年以上に及ぶ場合、原則として繰延資産として計上し、更新後の契約期間に応じて必要経費に算入(償却)します。

効果が1年未満の場合や、金額が少額(20万円未満など一定の基準あり)の場合は、支出した年の必要経費に全額算入できることもあります。

【社内弁護士が常駐】借地権のトラブル解決はお任せください! ≫

定期借地権の会計処理

定期借地権は、契約の更新がなく、定められた期間の満了とともに権利が消滅します。

この点が、更新が原則である旧借地権や普通借地権と大きく異なります。

定期借地権そのもの(=権利)は、土地と同様に減価償却の対象にはなりません。

しかし、定期借地権を設定する際に支払う権利金(礼金や一時金など名称を問わず、返還されないもの)については、会計処理が異なります。

定期借地権は契約期間が明確に定まっており、期間満了により権利が確実に消滅するため、支払った権利金は、その契約期間にわたって均等に償却(費用計上)することができます。

これは税務上、無形固定資産(借地権)として計上し、その耐用年数(契約期間)に応じて償却するか、あるいは長期前払費用として処理し、期間按分して費用化する考え方です。

例えば、契約期間50年の一般定期借地権を設定するために2,000万円の権利金を支払った場合、法人であれば原則として毎年40万円(2,000万円 ÷ 50年)を費用として計上していくことになります。。

借地権に関する会計処理のポイント

会計処理とは、日々の取引やお金の流れを帳簿に記録し、企業の財政状態や経営成績を明らかにするための一連の手続きです。

借地権に関しても、その取得や利用に伴う費用は適切に会計処理を行う必要があります。

借地権に関する会計処理のポイントは、主に以下の通りです。

- 借地権の取得(権利金支払いなど)

- 更新料の支払い(旧借地権・普通借地権)

- 地代の支払い

- その他の費用

ポイント①:借地権の取得(権利金支払いなど)

権利金を支払って借地権を取得した場合、その権利金や取得に要した仲介手数料などは、原則として「借地権」という勘定科目(無形固定資産)で資産計上します。

(例)権利金500万円、仲介手数料20万円を現金で支払った場合

| 借方 | 貸方 | ||

| 借地権 | 520万円 | 現金預金 | 520万円 |

ただし、これは旧借地権や普通借地権の場合です。

定期借地権の権利金については前述の通り、契約期間にわたって償却するため、「借地権」(無形固定資産)または「長期前払費用」として計上し、決算時に償却処理を行います。

(例)定期借地権の権利金2,000万円(契約期間50年)を現金で支払った場合

【支払時】

| 借方 | 貸方 | ||

| 借地権 (または長期前払費用) | 2,000万円 | 現金預金 | 2,000万円 |

【決算時:1年分の償却】

| 借方 | 貸方 | ||

| 減価償却費 (または長期前払費用償却) | 40万円 | 借地権 (または長期前払費用) | 40万円 |

※ 20,000,000円 ÷ 50年 = 400,000円/年

ポイント②:更新料の支払い(旧借地権・普通借地権)

旧借地権や普通借地権の契約を更新する際に支払う更新料は、繰延資産(または長期前払費用)として資産計上し、更新後の契約期間にわたって償却します。

(例)更新料100万円(更新後の契約期間10年)を現金で支払った場合

【支払時】

| 借方 | 貸方 | ||

| 長期前払費用 | 100万円 | 現金預金 | 100万円 |

【決算時:1年分の償却】

| 借方 | 貸方 | ||

| 繰延資産償却 (または支払手数料) | 100万円 | 長期前払費用 | 100万円 |

※ 1,000,000円 ÷ 10年 = 100,000円/年

ポイント③:地代の支払い

毎月または毎年支払う地代は、その発生した期間の費用として「地代家賃」などの勘定科目で経費計上します。

(例)地代10万円を当月分として現金で支払った場合

| 借方 | 貸方 | ||

| 地代家賃 | 100万円 | 現金預金 | 100万円 |

ポイント④:その他の費用

名義書換料(承諾料)なども、その内容に応じて「支払手数料」として費用処理したり、借地権の取得価額に含めたりする場合があります。

借地権の会計処理は、借地権の種類(旧法か現行法か、普通か定期か)、法人か個人か、権利金や更新料の有無・金額などによって細かく異なります。

複雑なケースや判断に迷う場合は、税理士などの専門家に相談することをおすすめします。

まとめ

減価償却とは、事業に使う固定資産の取得費用を、その資産の使用可能期間にわたって分割し、毎年の経費(減価償却費)として計上するための会計処理のことです。

そして借地権とは、建物の建築を目的に、地代を支払って第三者(地主)から土地を借りる権利を指します。

住宅・事務所・倉庫などの不動産は減価償却ができる一方で、土地や借地権は減価償却の対象にはならない非減価償却資産となります。

しかし、借地権の更新料は減価償却ができるため、旧借地権・普通借地権を締結し、かつ更新を検討している方は忘れないよう会計処理・仕訳処理をしておきましょう。

センチュリー21中央プロパティーは、借地権の売却・トラブルに関するご相談&解決実績4万件を誇る専門家集団です。

「地主が売却を認めてくれない」「更地返還を迫られた」など、借地権に関する問題を解決したいという方は、ぜひ一度お気軽にご相談ください。

借地権に強い社内弁護士が法的視点から、トラブル解決をサポートします。

ご相談からご売却まで、費用は一切かかりませんので、安心してご相談ください。

【4万件超の実績とノウハウ】借地権のトラブル解決はお任せください! ≫

CENTURY21中央プロパティー

地主とのトラブル、借地権の売却にお悩みの方は、ぜひ当社の無料相談窓口をご利用ください!

「まずは査定額を知りたい」という方は、以下の無料査定フォームをご利用ください。

この記事の監修者

公認会計士・税理士

公認会計士。東京都出身。高岡徹税理士事務所代表。大手監査法人入所後、公認会計士登録を経て独立。以前、講師を務めていた経験もあり、借地権に関わる難解な会計処理・対処すべき課題を分かりやすく解説することが得意。大手企業からベンチャー企業、役員個人の会計にも携わっており、幅広い知識を持っている。