借地権と底地の等価交換をわかりやすく解説

目次

借地権と底地を等価交換することで、地主と借地人のそれぞれが完全な所有権を持つ土地を得ることができます。

しかし、等価交換には借地人と地主双方の合意が不可欠であり、お互いのメリット・デメリットを十分に理解した上で進めることが重要です。

さらに、等価交換には税金の問題が絡み、正しい手順で手続きを進める必要があります。

そこでこの記事では、借地権と底地の等価交換の概要からメリット・デメリット、かかる税金、具体的な手順までを網羅的に解説します。

等価交換を検討している方は、ぜひ参考にしてください。

【仲介手数料0円】借地権専門のセンチュリー21中央プロパティー ≫

借地権と底地の等価交換とは

等価交換とは「価値の等しいものを相互に交換すること」を指します。

不動産業界で一般的に「等価交換」という場合、土地所有者(地主)が土地を提供し、デベロッパーがその土地に建物を建設、完成した建物と土地の持分を、それぞれの出資比率に応じて分け合う事業方式を指すことが多いです。

主にオフィスビルや分譲マンションなど、大規模な建物を建築する場合に用いられます。

本記事で解説する借地権と底地の等価交換は、これとは少し異なり、借地人と地主が所有するそれぞれの権利の一部を交換することを指します。

これにより、一つの土地を分割し、それぞれが完全な所有権を持つ独立した土地を所有することになります。

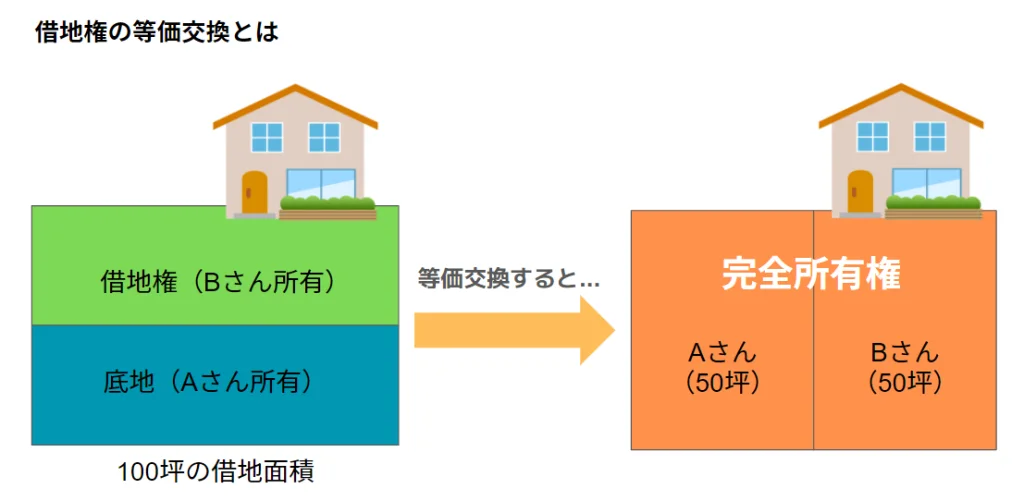

以下の図は底地を所有しているAさんと借地権を所有しているBさんが話し合いによって5:5で等価交換したケースです。

交換する土地の分割割合は、借地権と底地の評価額に基づいて算出されますが、最終的には当事者同士の合意によって決めることが一般的です。

借地権と底地の等価交換のメリット

借地権と底地の等価交換は地主と借地人の双方にメリットがあります。

地主のメリット

借地権と底地の等価交換を行う地主のメリットとしては、以下の2点が挙げられます。

- 土地の活用度が向上する

- 所有資産の価値が向上する

地主のメリット①:土地の活用度が向上する

等価交換により、地主は自身が取得した土地の活用度が向上するというメリットがあります。

底地は借地権の制約があり、地主が自由に活用することは困難です。

しかし、等価交換によって完全な所有権を持つ土地を得ることで、この制約がなくなります。

多くの場合、建物は借地人が取得する土地の上に残るため、地主が得た土地は更地となります。

その結果、建物の建築、賃貸、売却など、自由な土地活用が可能になります。

地主のメリット②:所有資産の価値が向上する

底地に比べて完全所有権の土地は資産価値が高く、高値での売却が期待できます。

例えば、面積が小さくなったとしても、1,000坪の底地より、完全所有権の土地である700坪の方が総額の資産価値は高まるケースも少なくありません。

底地は借地権の制約から活用が難しく、資産価値が低く評価されがちです。

一般的に、底地の売買価格は更地価格の10〜15%程度にとどまることが多いのが実情です。

しかし、等価交換によって完全所有権の土地となれば、活用の幅が広がるため購入希望者も見つかりやすくなり、更地価格に近い評価額で取引される可能性が高まります。

借地人のメリット

借地権と底地の等価交換を行う借地人のメリットとしては、以下の3点が挙げられます。

- 完全所有権の不動産になる

- 地主への支払いが不要になる

- 売却金額が高くなる

借地人のメリット①:完全所有権の不動産になる

等価交換によって土地の完全な所有権を得ることで、地代の支払いが不要になります。

さらに、売却や建て替え、増改築などを地主の承諾なしに自由に行えるようになります。

また、借地権付き建物は担保価値が低く見られがちで、土地を担保に入れるには地主の承諾が必要でした。

しかし、等価交換後は土地と建物の所有者が同一となるため、不動産の担保価値が向上し、金融機関からの融資も受けやすくなります。

これにより、住宅ローンを組んでマイホームを新築したり、リフォームローンを利用して増築したりすることも可能になります。

さらに、自身の所有物となるため、いつでも自由に売却することも可能です。

センチュリー21中央プロパティーは、借地権専門の不動産仲介会社です。

経験豊富な借地権の専門家のみが在籍しており、複雑な借地権と底地の等価交換に関しても、的確なアドバイスが可能です。

もちろん、好条件での借地権売却に関しましても誠心誠意サポートさせていただきますので、借地権のトラブルや売却でお悩みの方は、ぜひお気軽に無料相談をご利用ください。

【仲介手数料0円】借地権の高額売却ならセンチュリー21中央プロパティー ≫

借地人のメリット②:地主への支払いが不要になる

借地権のままでは、売却(譲渡)や増改築の際に地主の承諾と、譲渡承諾料や増改築承諾料といった費用が必要でした。

しかし、等価交換によって完全な所有権の土地となれば、こうした承諾や支払いは一切不要になります。

地主の意向に左右されることなく、自身の判断で土地を自由に活用できる点は大きなメリットです。

【無料相談】地代の交渉や更新料の支払いでお悩みの方はこちら ≫

借地人のメリット③:売却金額が高くなる

完全所有権の土地は、買主が自由に活用できるため、一般的な不動産として市場で評価され、売却価格が高くなる傾向にあります。

借地権付き建物は、購入後も地代の支払いや、売却・増改築時の地主の承諾、承諾料の支払いが必要となるため、買主にとって制約が多く、魅力的な物件とは言えません。

その結果、売却価格が低くなるだけでなく、購入希望者を見つけること自体が困難なケースも少なくありません。

しかし、等価交換によって完全所有権の土地にすることで、こうしたデメリットが解消され資産価値が向上し、高値での売却が期待できます。

借地権と底地の等価交換のデメリット

一方、借地権と底地の等価交換を行うことでデメリットも生じます。

ここでは、地主と借地人の立場ごとのデメリットを紹介します。

地主のデメリット

借地権と底地の等価交換を行うことによる地主のデメリットとしては、以下の2点が挙げられます。

- 土地の一部を完全に手放すことになる

- 所有する土地の面積が小さくなる

地主のデメリット①:土地の一部を完全に手放すことになる

等価交換を行うと、借地人に譲渡した部分の土地の所有権は完全に移転し、将来的に取り戻すことはできません。

これは当然のことですが、先祖代々の土地など、思い入れのある土地を手放すことに抵抗を感じる地主もいるかもしれません。

次の項で解説する「土地面積の減少」と合わせて、慎重な判断が求められます。

地主のデメリット②:所有する土地の面積が小さくなる

等価交換は土地を分割するため、地主が最終的に所有する土地の面積は、元々の面積よりも小さくなります。

分割割合は当事者間の合意で決まりますが、客観的な指標として、国税庁が公表している路線価図に記載の「借地権割合」を用いるのが一般的です。

借地権割合とは、その土地の価値のうち借地権が占める割合を示すもので、主に相続税や贈与税の評価額を算出する際に用いられます。

借地権割合は路線価の隣に以下の7種類のアルファベットで表記されています。

| 借地権割合 | |

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

例えば、借地権割合が「C(70%)」の地域では、土地全体の価値を10とした場合、「7(借地人):3(地主)」の割合で分割するのが一つの目安となります。

この場合、元々すべて地主のものだった土地の7割を借地人が取得することになり、地主が所有する面積は大幅に減少します。

借地人のデメリット

借地権と底地の等価交換を行うことによる借地人のデメリットとしては、以下の2点が挙げられます。

- 土地の税金負担が必要

- 建物の解体が必要な場合がある

借地人のデメリット①:土地の税金負担が必要

等価交換で土地の完全な所有権を得ると、これまで地主が支払っていた土地の固定資産税・都市計画税を、借地人自身が毎年納める必要が生じます。

固定資産税は「固定資産税評価額×標準税率1.4%」、都市計画税は「固定資産税評価額×税率(上限0.3%。自治体によって税率は異なる)」の金額を納税します。

固定資産税評価額とは、固定資産税などの税金を算出する際の不動産価額の指標であり、市役所などで「固定資産評価証明書」を取得することで確認できます。

しかし建物がある土地は、以下の通り固定資産税と都市計画税の軽減措置を受けることができます。

| 「住宅用地の軽減措置特例」適用後の税額の算出方法 ●敷地面積200㎡まで 固定資産税:固定資産税評価額×1/6×1.4%都市計画税:固定資産税評価額×1/3×0.3% ●敷地面積200㎡以上(200㎡を超える部分に対して) 固定資産税:固定資産税評価額×1/3×1.4%都市計画税:固定資産税評価額×2/3×0.3% |

このように、土地の固定資産税などを負担しなければいけませんが、住宅用地であれば軽減措置が適用されるため、極端に大きな税額にはなりにくい傾向があります。

ただし、土地の評価額によっては相応の負担となるため、等価交換を行う前に、あらかじめ固定資産税評価額を確認し、年間の税額を試算しておきましょう。

借地人のデメリット②:建物の解体が必要な場合がある

等価交換による土地の分割方法によっては、既存の建物が、分割後の地主の土地と自身の土地の両方にまたがってしまうケースがあります。

通常は、建物がまたがらないように分割ラインを決めますが、安易に手続きを進めてしまうと、地主の土地に建物の一部が侵入している「越境」状態になってしまいます。

この場合、越境している部分の建物を解体する必要が生じる可能性があります。

解体費用は当事者間の協議で決められますが、一般的には建物を所有する借地人の負担となるケースがほとんどです。

そのため、等価交換を進める際は、必ず土地家屋調査士などの専門家に依頼し、建物が越境しないよう正確に測量した上で分割方法を決定することが不可欠です。

センチュリー21中央プロパティーには、借地権に強い社内弁護士のほか、借地権の価値を適正に判断できる不動産鑑定士など、各種士業との強固な連携により、トラブルを未然に防ぎながらお手続きを進められる体制が整っております。

借地権トラブルや売却のほか、借地権と底地の等価交換につきましてもご相談をお待ちしております。

センチュリー21中央プロパティーなら【仲介手数料0円】で借地権売却! ≫

借地権と底地の等価交換時にかかる税金

等価交換時にかかる税金と、等価交換以降にかかる税金は以下の表の通りです。

| 支払タイミング | |

| 固定資産税 | 等価交換した翌年以降から毎年支払う (初年度は日割り精算) |

| 都市計画税 | |

| 登録免許税 | 所有権移転登記の申請時 |

| 不動産取得税 | 不動産取得から数か月後 |

| 印紙税 | 交換契約書の作成時 |

上記の税金について紹介します。

等価交換時にかかる税金①:固定資産税

| 固定資産税 = 固定資産税評価額 × 標準税率1.4% |

固定資産税は、その年の1月1日時点の土地所有者に課せられる税金です。

年の途中で等価交換を行った場合、法律上の納税義務者は地主のままですが、実務上は、所有権が移転した日を境に日割り計算し、借地人が負担すべき金額を地主へ支払う(精算する)のが一般的です。

例えば、土地全体の年間の固定資産税が30万円で、借地人が土地の60%を取得し、所有権移転日が4月11日(年初から100日目)の場合、借地人の負担額は以下のように計算します。

- 借地人が取得する土地部分の年間税額:30万円 × 60% = 18万円

- 借地人の所有期間(残り日数):365日 – 100日 = 265日

- 借地人の負担額:18万円 × (265日 ÷ 365日) ≒ 130,958円

この金額を、地主に対して精算金として支払います。

等価交換時にかかる税金②:都市計画税

| 都市計画税 = 固定資産税評価額 × 税率(上限0.3%) |

都市計画税も固定資産税同様に計算しますが、税率は各自治体によって異なり、課税されない地域もあります。

事前に行政に確認しておきましょう。

また、課税の仕組みや精算方法は固定資産税と同様です。

等価交換時にかかる税金③:登録免許税

| 登録免許税 = (土地の)固定資産税評価額 × 2% |

登録免許税とは不動産の名義変更(所有権移転登記)などを行った際に課せられる税金です。

名義変更の事由によって税率が以下の表の通り定められています。

| 税率 | |

| 相続・法人の合併または共有物の分割 | 0.4% |

| 贈与・交換・収用・競売等 | 2% |

| 売買 | 2%(令和5年3月31日までは1.5%) |

登録免許税は、所有権移転登記を法務局に申請する際に納付します。

司法書士に手続きを依頼する場合、報酬と合わせて支払うのが一般的です。

事前に納税額を把握しておきましょう。

等価交換時にかかる税金④:不動産取得税

| 不動産取得税 = (取得した土地の)固定資産税評価額 × 3%(令和9年3月31日まで) |

不動産取得税は不動産を取得した際に都道府県が課税する税金です。

不動産を取得してから数か月後に都道府県から納税通知書が届くため、忘れずに納税しましょう。

ただし、等価交換の場合、譲渡した権利の価格を控除できる軽減措置があります。

詳しくは管轄の都道府県税事務所にご確認ください。

等価交換時にかかる税金⑤:印紙税

| 土地の等価交換の契約書(不動産交換契約書)に貼付する収入印紙の税額 = 200円~ |

契約書に交換差金などの具体的な金額の記載がない場合は、記載金額のない契約書として印紙税額は200円となりますが、金額の記載がある場合はその金額に応じて税額が変わります。

契約書は2通用意することが一般的であり、印紙は2枚必要となるため、借地人と地主がそれぞれ負担します。

「固定資産の交換の特例」を活用する場合、譲渡所得税が非課税になる

通常、不動産を譲渡して利益(譲渡所得)が出ると譲渡所得税が課せられますが、一定の要件を満たすことで、この譲渡所得税が非課税になる「固定資産の交換の特例」という制度があります。

この特例を受けるためには、以下のすべての適用要件を満たし、翌年に確定申告をする必要があります。

<適用要件>

交換により譲渡する資産および取得する資産は、いずれも固定資産であること。(中略)交換により譲渡する資産および取得する資産は、いずれも土地と土地、建物と建物のように互いに同じ種類の資産であること。(中略)交換により譲渡する資産は、1年以上所有していたものであること。交換により取得する資産は、交換の相手が1年以上所有していたものであり、かつ交換のために取得したものでないこと。交換により取得する資産を、譲渡する資産の交換直前の用途と同じ用途に使用すること。交換により譲渡する資産の時価と取得する資産の時価との差額が、これらの時価のうちいずれか高い方の価額の20パーセント以内であること。

特に、交換する資産の時価の差額が高い方の価額の20%以内でなければならないという要件は重要です。

この範囲を超える場合は特例が適用されず、譲渡所得税が課税されるため注意が必要です。

借地権をトラブルなく・高く売る方法を大公開!資料ダウンロード【無料】はこちら ≫

借地権と底地の等価交換の流れ

借地権と底地の等価交換をする流れは、大きく分けて以下の5ステップです。

- 借地権と底地の評価額を算出する

- 交換割合を協議・決定する

- 土地の分筆登記を申請する

- 所有権移転登記を申請する

- 確定申告を行う

Step1.借地権と底地の評価額を算出する

はじめに、交換割合の基準とするため、以下の計算方法で底地と借地権の評価額を算出します。

- 底地の評価額=更地としての評価額×(100%-借地権割合)

- 借地権の評価額=更地としての評価額×借地権割合

借地権割合は路線価図で確認できますが、実際の取引では必ずしもこの割合が適用されるわけではありません。

また、基準となる更地の評価額をどう設定するかによって、算出される権利の評価額は大きく変わります。

公平で客観的な評価額を算出するためにも、不動産鑑定士などの専門家に評価を依頼することをおすすめします。

Step2.交換割合を協議・決定する

それぞれの評価額を基に、地主と借地人で交換割合について協議します。

基本的には、算出したお互いの権利の評価額が等しくなるように土地を分割します。

例えば、評価額の比率が「借地権6:底地4」であれば、土地全体を6:4の面積比で分割するのが基本となります。

ただし、これはあくまで目安であり、最終的な分割割合や、場合によっては金銭(交換差金)の授受を含めるかなど、当事者双方の合意によって決定します。

Step3.土地の分筆登記を申請する

交換割合について合意できたら、その合意内容に基づいて土地の分筆登記を土地家屋調査士に依頼します。

分筆とは、登記簿上1つの土地(一筆)を、複数の土地に分割する手続きです。

例えば地番が〇〇市1-1の土地を分筆するとなると、「1-1と1-2」の2筆に分けることになります。

土地が100坪で、借地人6:地主4の割合で分割する場合、借地人側が60坪(地番1-1)、地主側が40坪(地番1-2)となるように分筆登記を行います。

分筆登記には、土地家屋調査士への報酬と、1筆あたり1,000円の登録免許税がかかります。

これらの費用は、一般的に地主と借地人で折半します。

Step4.所有権移転登記を申請する

分筆登記が完了したら、次に司法書士に依頼して所有権移転登記を行います。

この手続きは、地主と借地人間で、分筆して新しくできた土地の所有権を交換するものです。

手続きが複雑なため、必ず専門家である司法書士に依頼してください。

この登記手続きには、前述した登録免許税(原則として固定資産税評価額の2%)と、司法書士への報酬が必要です。

Step5.確定申告を行う

等価交換を行った年の翌年には、地主と借地人の双方が確定申告を行う必要があります。

特に「固定資産の交換の特例」の適用を受けるためには、確定申告が必須です。

この申告を忘れると、特例が適用されず、思わぬ譲渡所得税が課せられる可能性があるため、必ず手続きを行いましょう。

借地権のトラブル解決・高額売却ならセンチュリー21中央プロパティー ≫

借地権の売却はセンチュリー21中央プロパティーにご相談ください

借地権と底地の等価交換は、それぞれの権利の一部を交換し、互いに完全所有権の土地を得るための有効な方法です。

借地人と地主の双方にとって、土地活用の自由度が高まり、資産価値が向上するといった大きなメリットがあります。

その一方で、借地人にとっては税金の負担増、地主にとっては所有地が減少するといったデメリットも存在します。

円満に等価交換を進めるためには、当事者間の十分な協議はもちろんのこと、権利関係や税務、登記手続きが複雑に絡むため、専門家である不動産会社のサポートが不可欠です。

当社センチュリー21中央プロパティーは、借地権専門の不動産仲介会社です。

これまでに延べ4万件以上のご相談・売却実績があり、借地権につきましては圧倒的なノウハウの充実度を誇ります。

経験豊富な借地権の専門家のみが在籍しており、地主との交渉もスムーズに代行。

さらに、借地権に強い常駐社内弁護士や、不動産鑑定士、司法書士といった各種士業との強固な連携により、借地権のあらゆるお悩みに対して、的確なアドバイスが可能です。

ご相談から売却に至るまで、諸費用は全て0円とさせていただいておりますので、借地権のトラブルや売却でお悩みの方は、ぜひお気軽にご相談ください。

借地権のトラブル解決・高額売却ならセンチュリー21中央プロパティー ≫

地主とのトラブル、借地権の売却にお悩みの方は、ぜひ当社の無料相談窓口をご利用ください!

「まずは査定額を知りたい」という方は、以下の無料査定フォームをご利用ください。

この記事の監修者

税理士

税理士。東京税理士会品川支部所属。日本税務会計学会訴訟部門所属。福島健太税理士事務所代表。不動産デベロッパーから税理士に転身した経歴をもつ不動産と税のスペシャリスト。借地権を相続される方が相続税を、また相続した借地権を売却した際に発生する所得税について相談する税理士として多くの顧客を得る。趣味は釣り。